Episode 13 - Black Monday

[00:00 - 00:18] 🎵 The governments don't rule the world, Goldman Sachs rules the world. Velkommen til, tror jeg det er 13 episode av podcasten Tid er penger.

[00:18 - 00:35] En podcast med Peter Warren. Peter Warren er tilbake her nå, og vi har akkurat kommet hit for litt sånn jubileumspodcast, tredje år siden Black Monday. Tredje år, helt utrolig. Og vi skal egentlig bare snakke om det i dag.

[00:35 - 00:54] Og vi leverer denne episoden litt tidligere for å matche det da i likhet med alle andre som skriver og snakker om Black Monday. Vi vil takke vår samarbeidspartner IG Markets. Hvis du kjenner IG så er det en nettmekler som henvender seg til mer aktive investerer.

[00:54 - 01:14] Hos IG kan du ta både lange og korte posisjoner, og i mange forskjellige markeder. Det er ganske bra tillegg til langsiktig sparing. Hvis du kanskje har lav rente der, så kan du tredje deg opp litt. IG er en verdensledende aktør i sin nisje og har eksistert i over 40 år.

[01:14 - 01:30] I tillegg så er det en, du har tilgang på internasjonale aksjer og fra 20 forskjellige land. Det er også gratis å åpne konto. Neste, hva skal vi se, det er den 15. november,

[01:30 - 01:46] så skal Peter Warren holde et tredingforedrag i Oslo i samarbeid med dem på et tredingseminar der. I tillegg skal to svenske tredere, Lars Hansson og Rikard Jakobsson, være der.

[01:46 - 02:04] Du skal snakke om psykologi. Tredingpsykologi, det er hvordan man forbereder seg for dagen. Den delen av dagen hvor du treder, det er den lette delen av dagen. Den skal gå ganske automatisk og enkelt.

[02:04 - 02:22] Men jobben gjøres før og etter. Det er den 15. november, og hvis du går i beskrivelsen til podcasten her, så finner du en link til det. Hvis det ikke er så kan du bli med på Facebook-gruppa til podcasten, som er, hvis du bare søker på tid og penger på Facebook, så finner du den.

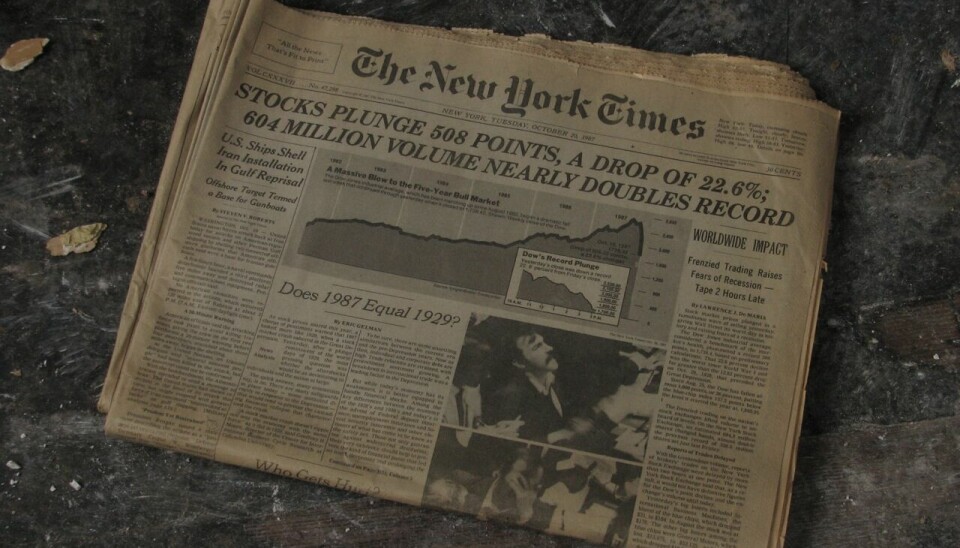

[02:22 - 02:39] Der finner du også en link til å melde deg på live trading. Hør på Peter, vi snakker i 30 eller 45 minutter om det. Da kan vi gå i gang med temaet. For 30 år siden opplevde markedet det største endagsfallet,

[02:39 - 02:58] i hvert fall det amerikanske største endagsfallet ever. Da var Dow Jones-indeksen falt 22,61%. Jeg synes det er litt artig at folk sier det, fordi S&P 500 falt bare 20. Kanskje det er derfor man siterer Dow-tallet. Men S&P 500 futureskjern falt 25, det var det verste.

[02:58 - 03:13] Da har du også Futs indeksen i London falt 10%, DAX 9. KAK 40 i Paris falt 10%. Hvis du sammenligner 22,6% med det neste største fallet,

[03:13 - 03:31] så er det på 7,87. Så det sier litt opp perspektivet på det her. Det var ca. 50 milliarder dollar som måtte fordufta i dette fallet. Men kun litt over et år senere, i august 1989,

[03:31 - 03:46] så var hele det fallet hentet inn igjen. 88 millioner. Og det er det da? Jeg vet ikke, du sa et år? Nei, litt over et år. I august 1989, et og et halvt år, så var fallet hentet inn. Du fikk litt spesielle utslag på grunn av dette.

[03:46 - 04:04] Du har 5% økt innleggelser på sykehus, blant annet på grunn av diverse angstledelser den dagen. Det var et ganske stort utslag. Siden den gangen er S&P 500 opp 806%.

[04:04 - 04:21] Volumen i det året var på 109 millioner, og nå er det på 1,36 milliarder. Den største filmen den helga, påfarten helga, var Fatal Attraction.

[04:21 - 04:37] Og det mest sette tv-showet var Cosby Show. Som har fått litt andre perspektiv nå. Største albumet da var Bad med Michael Jackson. Og i etterkant har du fått litt forskjellige ting.

[04:37 - 04:53] Du har fått cirkuitbreaker og alt annet, som gjør at man skal prøve å begrense sånne hysteriske fall. Det har blitt sagt at standardavviket, her var det en 25 sigma event, som betyr at det er 25 standardavvikt,

[04:53 - 05:12] og det betyr i praksis at dette er noe som aldri skal skje. Nei, det skulle ikke ha skjedd i vår planlige levetid. Nei, heller om du replikerte planetens levetid et uendelig antall ganger. Så basert på den statistikken man hadde på kursvingninger frem til da.

[05:12 - 05:29] Det er litt artig, for kursvingninger er det samme som voldtalitet. Nå har vi den historisk laveste voldtaliteten som vi har sett. Det man den gang gjorde, da man skulle beregne risiko og sannsynligheten for fall,

[05:29 - 05:44] det var å se på hvordan historien har vært, og det er den man viser til når man snakker om et 25 sigma-fall. Det er altså 25 standardavvikt som du nettopp sa. Så det er det man la til grunn.

[05:44 - 05:59] Så når det i alt var, hva var det du sa, hvor mange som fikk angst, flere som fikk angst? 5% økning av innleggelser. Jeg tror at det var statistikker alle sammen. Så ansynligvis var det det. Det var bare tre, det.

[05:59 - 06:15] Ja, de tror jeg havnet bak utenom taket, for fysiske lidelser og ikke psykiske. Men hele poenget er at man lærte to ting.

[06:15 - 06:36] Det ene man lærte var at den enorme betydningen som det amerikanske aksjemarkedet hadde for alle markeder i verden, for vi følte jo oss mye det koblet til, for det var gangroll for DNC og andre aksjer på Oslo Børs.

[06:36 - 06:56] Det hadde lite med hva som foregikk i USA, eller omvendt, det som foregikk i USA påvirket lite disse selskapene, trodde man. Men det andre var at de statistiske målparametrene,

[06:56 - 07:13] ting som vi bruker for å beregne en hel heve av finansielle modeller, altså bruk i finansielle modeller, nemlig normalfordeling og lognormalfordeling, som var på en måte,

[07:13 - 07:28] hvor man få hadde stilt spørsmål ved bruken av de tidligere. Man tok bare den forutsetningen at avkastningen, altså kursene beveger seg i henhold til en lognormal eller normalfordeling,

[07:28 - 07:45] det var en etablert sannhet, og så kommer denne herre, som da er denne 25 sigma-bevegelsen som fullstendig ruinerer disse forutsetningene. Men det verste er at markedet har gått tilbake

[07:45 - 08:01] og fortsetter å bruke de samme måltalene. Men ikke minst skjevdeling, altså med andre ord at markeder kunne falle. Normalfordeling sier jo egentlig at det er like stor sjans for en oppgang som en nedgang,

[08:01 - 08:17] og like stor sannsynlighet for en stor oppgang som en stor nedgang. Det lærte vi med en sånn brutalt reality, at det ikke var tilfelle. Vi så markedet falle 20 prosent på kort tid, og ikke minst, altså det er i morgendagen,

[08:17 - 08:34] altså den 20. som var dramedagen i Oslo. Fordi 19. oktober, der var det ikke noe drama på Oslo børs. Det er ikke det hele tatt, for dette skjedde jo etter at børsen har stengt. Altså det som skjer er jo at den 16. som er fredag, det er flom i Oslo.

[08:34 - 08:49] Da er vannet så høyt at den piren som går ut til dronningen på Bygde er under vann, og litt sånn forskjellig. Vi måtte dra på kontoret fordi venninnen min hadde bilen sin parkert der ute, så vi måtte prøve å få den, og vannspruten sto. Vi prøvde å få den bilen inn på land.

[08:51 - 09:08] Men den dagen, eller den kvelden, norsk tid, dagen i USA, så fallet Dow Jones 100 poeng. Det er ganske mye. Og jeg hadde ventet på et kursfall. Jeg hadde uttalt at jeg trodde det var et kursfall.

[09:08 - 09:24] Jeg hadde jo ikke noe peiling på at det skulle bli det det ble den påfølgende mandagen. Men jeg tenkte, ok, her er det jeg driver og ser etter. Så jeg, den dagen, så faller kursen, og det faller til nivåer som jeg var interessert i å kjøpe på, så jeg kjøper kjøpesoppsjoner den dagen,

[09:24 - 09:39] og jeg er nødt til å legge inn åidre, fordi jeg må redde denne bilen som sagt. Så jeg ringer over til Chicago, legger inn åidre på disse kjøpesoppsjonene på S&P 500-indeksen, og gir en limit på det,

[09:39 - 09:55] og kommer da hjem og finner ut at Dow Jones er ned 100 poeng. Jeg tenkte, ah, det er fylt, og det var det jo selvfølgelig. Jeg hadde kjøpt disse for 7 dollar og 25 cent per stykke. Det var da på telefonsvaren da jeg endelig kom hjem om kvelden.

[09:55 - 10:13] Og så kommer da mandagen, med det katastrofale fallet, og så jeg bryr meg ikke engang, altså jeg har kjøpt kjøpesoppsjoner, før markedet faller 20 prosent. Så det var liksom ikke som man, så jeg på mandag, jeg så jo ikke engang på Reuters terminalen,

[10:13 - 10:29] for å se hva disse her var verdt. Var du market maker da? Jeg var market maker i oppsjoner i Norge, men da hadde Finansdepartementet plutselig stanset oppsjonshandelen, slik at vi var short oppsjoner, for det hadde vi utstøtt, men vi var long aksjer som vi hadde sikret dette med, og det er jo ikke bra,

[10:29 - 10:46] for det er jo, fordi den som kjøper oppsjonen, kan kun tape premien på oppsjonen, men den som sitter på aksjen som skal sikre dette her, har jo liksom veldig mye mer risiko. Noe som kalles short gamma innenfor oppsjonsspråket, og det var ganske ubehagelig, fordi det var ikke noe vi kunne gjøre med det,

[10:46 - 11:01] på det tidspunktet, men det viste seg at vi klarer å håndtere den situasjonen, og det kan jeg ta etterpå, men i hvert fall disse oppsjonene, det som er morsomt med disse oppsjonene, eller det som skjer er at, tirsdag bryr jeg meg ikke om å se, unnskyld på mandag, bryr jeg meg ikke om å se hva dette her er verdt,

[11:01 - 11:17] men på tirsdag, når handelen begynner, da er vi jo over 20% ned i New York, og New York begynner litt rand opp, og så går det videre ned, og så videre. Og så slår jeg inn på Reuters, for å se hva er det verdt nå?

[11:17 - 11:33] Er disse oppsjonene verdt noe i det helt annet? Og så ser jeg de her, og så slår jeg inn på Reuters terminal, og så ser jeg at de er 11, 11 om halv. Og så tenker jeg, nei, det er ikke talen, det er ikke mulig.

[11:34 - 11:49] Det er ikke mulig, dette var kjøpsoppsjoner, og markedet har falt 20% etter at jeg kjøpte dem, så det er ikke mulig. Så jeg tenker, her er det bare, det har gått så fort, at Reuters har ikke fått, satt de riktige innløsningskursene, det vi kaller strikepriser, de er ikke oppdatert,

[11:49 - 12:07] så jeg tror at jeg ser, kursene på 11 er sikkert riktige, men det er en annen strike det gjelder. Og så fortsetter dette her, så er det 11, og så går det videre oppover, og markedet faller, så går dette videre oppover, helt merkelig. Og så ringer jeg over til han megleren,

[12:07 - 12:23] på New Chicago, der er det total kaos på gulvet, tenker jeg. Hører du deg bak den? Hva? Hører du deg bak den? Ja, ja, ja, støyen er enorm, helt enorm. Og så, og så sier jeg, du, jeg, det er S&P oppsjoner,

[12:23 - 12:39] jeg kjøpte på fredag, og hvilken strike det var, det var en desemberforfall. Og så sier jeg, hvor er de igjen nå? Liksom, hvor ligger de igjen nå? Og så sier han, ja, vi er, jeg tror, 12 og en halv 13, sier han. 12 og en halv 13?

[12:39 - 12:55] Og så sier jeg, røyter skjermen også indikerer det samme. Så sier jeg, er du sikker? Ja, ja, sier han. Ja, 12 og en halv 13. Altså, ja, takk, sier jeg. Og så tenker jeg, det her må være, altså, hva er det for noe? Så gikk jeg tilbake, og så skjekte jeg slutsedelen.

[12:55 - 13:12] Så jeg lurte på, har jeg kjøpt saltsoppsjoner i stedet? Altså, jo, jeg bommet jeg, eller bommet de, og ga meg saltsoppsjoner i stedet for kjøpsoppsjoner. Nei, slutsedelen stemte. Det hadde fått over den gangen, fikk du på fax, da. Det stemte, så jeg skjønte ikke, det der var helt merkelig.

[13:12 - 13:27] Og så ringer han, så tenkte jeg, altså, hvis noen vil ha det på den der prisen her, skal jeg jo få det. Og så ringer jeg over igjen, og så sier jeg, du, jeg kunne tenke meg å selge de jeg kjøpte. Ja, liksom, det er sånn, ja, jeg selger.

[13:27 - 13:42] Ja, greit, sier han, og så er han borte, og så skriker han til noen i piten, og så kommer han tilbake, så sier han, you sold it for 14,5. Altså, 14,5. Dobbelt av hva jeg ga for det. Og jeg sier, ja, tusen takk, sier jeg, så jeg legger på, og så tenker jeg, her har jeg gjort en feil,

[13:42 - 13:59] her har jeg gjort en feil. Jeg er helt sikker på, at her er det, han var ikke helt utrett, så her må det være noe gærent. Og så, og så dro jeg fra kontoret, og så tenkte jeg, nå er jeg kommet hjem, og nå står svaret min og blinker, ilter til rødt, når jeg kommer hjem. Jeg har ingenting der.

[13:59 - 14:14] Jeg vet at denne handelen blir jo bøstet uansett. Så jeg ringer og overtar han, og så ser du, den der, de oppsjonene, som jeg solgte for 14,5. Ja, det ligger der fortsatt, sier han. Det har til og med vært litt høyere, men det ligger fortsatt rundt der.

[14:14 - 14:30] Så jeg, dette var de oppsjonene jeg kjøpte på fredag. Ja, jeg husker det, sier han. Men da kjøpte jeg for syv, en kvart. Ja, det er bra det da, sier han. Ja, det er veldig bra, men jeg merker det har falt over 20%. Jeg har kjøpt 20 oppsjoner,

[14:30 - 14:46] og jeg har doblet mengden mine. Er det ikke fantastisk, sier han. Jo, det er virkelig fantastisk. Jeg skjønner ikke. It's volatility, sier han. Og greiene er, at alle som er short, snakk om i dag, ikke sant,

[14:46 - 15:02] for alle har short volatility ettergjenn, folk har short volatility, og i regelsen så setter de opp marginen på å være short. Altså, kleringhuset forlanger mye større margin, og folk må bare dekke seg. Og ikke bare det,

[15:02 - 15:18] de som da ikke har vært short fra før, og som ønsker å shorte, disse er nå langt ut av pengene for out of the money, som vi heter, ikke sant, fordi streikkursen er langt over den bakse kursen her. Og de kjøper det der tilbake for å kunne selge oppsjoner, altså mer out of the money oppsjoner,

[15:18 - 15:34] ikke sant, så volatiliteten har gått fra 16 eller 20 til 120, ikke sant? Så du dobler pengene, du tar helt feil, du har liksom 180 grader feil, og så dobler du pengene dine. Det er ikke ofte det skjer. Jeg kan tenke, jeg sitter på den måten,

[15:34 - 15:50] jeg kan nevne flere ganger hvor det har skjedd det motsatte, men det var tilfelle med ... -"Black is white". Ja, black is white, og folk hadde ikke valg. Og det begynner med, og det minner meg litt om 2008, hvor folk hadde utstedt CDS-kontrakter

[15:50 - 16:06] og bare måtte kjøpe dem tilbake uansett hva de kostet, fordi de hadde solgt det der på feil pris. Så noen ganger går han og gjør fullstendig idiotiske ting, og det har bare skjedd to ganger hvor jeg har hatt sånne handler, hvor den andre var akkurat på forfallsdagen,

[16:06 - 16:22] og det var guld, så dro kursen i min favor. Altså helt siste 15 minutter før børsen stengte, så gikk det helt sinnssykt i min favor. Men kan vi se litt tilbake? For når dette skjedde, så gikk jeg i barnehage,

[16:22 - 16:38] og mange av lytterne var ikke fødda. Så jeg gikk tilbake og så på 80-tallet, før denne dagen, liksom. For det er jo ganske behørig å dekke hva som akkurat skjedde der og da. I barnehaven, tenker du på? Ja. I markedet.

[16:38 - 16:54] Jeg var jo så på, bare jeg dro ut kjørtet, hele 80-tallet, og inkludert da, 87. Du ser jo at du hadde cirka en kursdobling på 80-tallet, ruffelig, kan det stemme?

[16:54 - 17:10] Ja, godt mulig. Altså S&P 500. Man snakker om jappetid og alt det der, men det var jo, det var en oppgang, men det var jo ikke helt hysterisk, hvis du sammenligner med andre perioder i aksjemarkedet.

[17:10 - 17:26] Men kan du si litt om hvordan det var ledende opp til dette? Jeg delte på Facebook-gruppen, blant annet den norske selskapet Vipp Skandinavia, husker du det? Børnsen, Tom Børnsen. Og en annen kaj fra Bergen, det skulle ikke vært han, Randolf Lee.

[17:26 - 17:42] Ja. Jeg synes det er artig, det å grave i sånn historie for Vipp Skandinavia, hadde aldri hørt det ordet. Det var jo en periode hvor, hvis et selskap kom med et nytt selskap og børs, så var det garantert å tjene penger på det.

[17:42 - 17:58] Det var en dobling første dagen det ble notert. Hvordan år snakker du om det da? Da snakker du veldig om disse årene, rundt der tenker jeg. Du har den type Vipp Skandinavia, SkanVest, altså det var, det var,

[17:58 - 18:14] det vanskeligere det var å uttale navnet, det mer gikk aksjen. Jeg husker ikke Itrex, det var noen tunge bøyre av noen selskaper som du, som gikk som kulere og aldri ble borte. Alt sammen.

[18:14 - 18:30] Alt flere ut som kommeter da. Før Skiva 80? Nei, i den perioden, de kom og gikk disse selskapene. Det var helt vanvittig hvordan det holdt. Og jeg tuller ikke

[18:30 - 18:46] Meglerhus ble smurt, Megler ble smurt for å gi store tilleringer. Jeg satt på teaterkaféen da en veldig velkjent investor, aldri kjent i det der navnet,

[18:46 - 19:02] dytter over en konfolutt som var full av tusenlapper, til en Megler og sa takk for tillelingen. Foran alle som satt der, på et rundt bord. Det ble ikke gjort i skjul en gang. Det er ikke noen mime ut navnet

[19:02 - 19:18] og hvordan det utsetter. Jeg vet ikke hva du snakker om. Det var helt sprø tider. Men det var jo litt innsidetider også, apropos teaterkaféen, det var jo kjent skjerning at

[19:18 - 19:34] investorene sånn tegne artikker i suppe der. Det var liksom en måte. Ja, det er mulig. Jeg har aldri spist suppe der. Men det kan gå til en del det, men det var mye som på en måte ikke var så regulert på den tiden som senere ble regulert og marketet

[19:34 - 19:50] var veldig med hvem man kjente og at man fikk tildelinger. Ta for eksempel, jeg laget den første aksjefondsendeksen i Norge og fikk så mye pepper fra aktører i bransjen for å ha laget det. Jeg vet hvorfor.

[19:50 - 20:06] Fordi den gangen så fikk du enorm skatterabatt når du kjøpte aksjefond. Folk kjøpte jo gjerne det der like før årsskiftet. Jeg husker det, på postkontoret stod det. Men det gjorde at de som kjøpte aksjefond, de brød seg egentlig konkursene.

[20:06 - 20:22] Og den gangen var det faktisk sånn at det handlet banker og meglehus som hadde aksjefond. De drev med egenhandel også, og når den egenhandelen gikk feil, så vippet de det over på aksjefond på gammel kurs. Så hvis de kjøpte en aksje til 35, og den gikk til 27,

[20:22 - 20:38] ikke sant, og det ville da vært et tap for egenhandel-boken, da gikk den til aksjefondet på kurs 35. Så når jeg laget den aksjefond siden de begynte å rangere aksjefondene, så måtte jeg jo slutte med det, for ingen ville være den dårligste i gata. Aktøren i gata.

[20:38 - 20:54] Så jeg fikk masse kjeft for å lage den der. Bare heller litt kaffe her. Når i etterkant av det her da, så forandret jo verden seg ganske mye igjen. Jeg prøvde å gå litt i historien og se litt på gamle Dagsrevyen-klipp,

[20:54 - 21:10] for å få litt feeling på hvordan det var. Hvordan livet var i 70-80 da. Det er jo så lenge siden at det er vanskelig. Jeg mener jo at vi forut, ja, det hadde vi. Så på midten av 80-tallet fikk vi hadde TV, nevnskjøl NRK 2, eller

[21:10 - 21:26] NRK da, hadde fikk studio på børsen. Og først, altså børsen hadde jo et studio, for det var der man leste opp valutakurser, ikke sant, dagens valutakurser, det der som var kom rett etter fiskeri, eller fangskvoteringer, eller hva det var for noe.

[21:26 - 21:42] Men så så var det jo da, så fikk man da studio på børsen. Problemet var at de fikk jo, altså den gangen så uttalte jo ikke meglet seg i det hele tatt, for de, altså bommet jo på en aksje, så mistet jo jobben, ikke sant. Så, og jeg var en av de få

[21:42 - 21:58] som var villig til å menne noe om aksjer, og om de ulike aksjene. Så så jeg var der kanskje flere ganger i uken, og hvor man snakket om aksjemarkedet, og snakket

[21:58 - 22:14] også om råvarer og valutamarked og alt sånt, og så begynte det gradvis å være mer vanlig at finans i Norge blir en del av mediebildet, annet enn gjennom dagens valutakurser.

[22:16 - 22:32] Så liksom den tiden forandret seg veldig, og så var det jo, altså Erik Arbe som vi har snakket om tidligere, altså børsdirektøren på det tidspunktet, han var jo visionær og ønsket å få børsen mer internasjonalt, han bød da sjefen for

[22:32 - 22:48] Londonbørsen til Norge og andre, og liksom han gjorde veldig, han var virkelig visionær, han dyttet børsen inn i en ny generasjon, blant annet til og med teknologi, ikke sant? Men, apropos den tiden,

[22:48 - 23:04] da gikk man over, eller rett etter det her da, så kom det nødt om at det ble full utlånstopp i Norge. Som den direkte konsekvensene egentlig av det børsfallet skulle jeg tro. Jeg husker ikke om de to var lenket, jeg tror den utlånstoppen var

[23:04 - 23:20] rett og slett lenket til andre ting. Ja, jeg tror det var med pengemengdevekst og den type ting, jeg tror at man ville gjøre innstramminger på boligmarked og... Men poenget mitt er etterspillet av denne dagen. Etterspillet av...

[23:20 - 23:36] Hvor mye forandret det seg? Nei, altså, det forandret seg jo mye, fordi, som jeg nevnte den der... Og det var jo veldig mye fordi jeg handlet med futures og opsjoner i Chicago, så

[23:36 - 23:52] visste jeg på den fredagen, altså etter at markedet hadde falt 100, så visste jeg at det var portføljeforsikring som egentlig dyttet dette ned. Dette var ingen andre, jeg tuller ikke, det var ikke en kjeft i Norge som fulgte med på portføljeforsikringen eller en gang visste hva det var.

[23:54 - 24:12] Og dette selskapet LOR, Leland O'Brien Rubenstein, som hadde da Rubenstein, Mark Rubenstein, som Cox-Ross Rubenstein, modellen for opsjonsberegning, veldig hyggelig fyr for å gjøre det, de hadde jo da kommet på denne

[24:12 - 24:28] portføljeforsikringsteknikken og hadde da lovet å forsikre portføljen til mange, mange institusjoner i USA, forsikringsselskaper og andre. Er det gjort gjennom opsjoner?

[24:28 - 24:44] Det var gjort gjennom futureskontrakter, de solgte futureskontrakter etter hvert som markedet falt. Det var derfor vi fikk på den 19. oktober, altså for 30 år siden i dag, så falt futuresmarkedet, altså terminmarkedet, 25 prosent, mens den underliggende indeksen falt 20. Men allerede på

[24:44 - 25:00] fredagen, så på grunn av det fallet som var de 100 poengene, så fikk ikke de solgt nok. Det husker jeg fra de jeg snakket med der borte på fredagkveld, da jeg blant annet fikk den orderbekreftelsen på de oppsjonene jeg hadde kjøpt,

[25:00 - 25:16] så var det snakk om dette overhenget som var der. Og hvis markedet åpnet svagt på mandag, som mange trodde det ville gjøre, så ville det fortsette over, og de måtte selge mer. Så når vi kom på mandag, jeg tror ikke noen andre i Europa, ikke bare i Norge,

[25:16 - 25:32] men brød sammen akkurat det der med porteføljeforsikring eller fulgte boldsomt med på det der. Men hadde jeg forstått betydningen av det, altså jeg forsto at det sannsynligvis ville åpnet den her siden, men hadde jeg forstått betydningen av det, så kunne man jo gått sjort, som nå hadde vært det logiske å gjøre. Men i hvert fall,

[25:32 - 25:48] og det er akkurat det som skjer, og det er mere markedet falder, det er mer som må selles. Jeg kan fortelle deg at strukturelt har vi en veldig lignende situasjon i dag, fordi i forrige uke så ble det satt ny rekord i short voldtalitet i USA.

[25:48 - 26:04] Folk driver å selge viktsindeksen og oppsåene fortsatt, fordi de prøver å tjene litt mer. De er villige til å selge forsikring. I stedet for å kjøpe forsikring, så utsteder de forsikringskontrakter. Veldig mange investorer kjøper produkter i dag,

[26:04 - 26:20] som er short voldtalitet. De forstår ikke at det produktet de kjøper er short voldtalitet. De tror de gjør noe helt annet. De tror det er en annen struktur i dag. Det samme vil være hvis det virkelig begynner å rase på i dag, så vil du ha akkurat det samme. Du vil ha folk som må

[26:20 - 26:36] dekke seg, altså margin. De vil få marginkrav fra klæringhusene og fra børsene som sier at dere må stille opp med mer penger. Dere driver å tape penger nå. Indeksfond er jo ... Nei, indeksfond er ikke giret i det hele tatt.

[26:36 - 26:52] De aller fleste indeksfond er ikke giret. Da må du være et hedgefond for at det skal være det. Hvis du handler indeksen, så har du den cashen du trenger. De er ikke faren. Men det er hvor faren er i dag. Et av stedene er blant annet ETF'er.

[26:52 - 27:08] Ja, det er det jeg mener. Exchange traded funds, børsnoterte fond. Men det som har skjedd med børsnoterte fond er at du har fått en rekke på indeksen. Men der hvor du har børsnoterte fond, for eksempel har du fått børsnoterte fond på

[27:08 - 27:24] high yield-indeksen. Det har blitt mer likvid enn de underliggende obligasjonene. Hvis du nå dundrer på det her, og marketmakerne her som kjøper disse, må da selge de underliggende obligasjonene. Du skal bare tilbake til 2008,

[27:24 - 27:40] hvor du skjønner at det omtrent er umulig. Eller omtrent, det er helt umulig å gjøre det i et stort nok antall. Forrige uke hadde vi nyheten om at Goldman Sachs og Morgan Stanley nå kjører total return swaps på corporate bond-indekser.

[27:40 - 27:56] Det er det samme som future-kontrakter på bond-indekser. Som har mye mer likviditet enn de underliggende markedene. Vi gjør, snakk om at historien gjentar seg, vi gjør akkurat de samme feilene. Alle vet at hvis du har et stort volym

[27:56 - 28:12] av disse terminkontraktene og det er mye større enn de underliggende markedene, så vil du få et problem hvis du får stor bevegelse. Du vil få et problem fordi den ene siden blir avkrevet mer og mer i sikkerhet og vil ha behov for å selge mer og mer i et marked hvor du ikke kan selge.

[28:12 - 28:28] Folk har helt glemt 2008, vi har jo to ganger tidligere snakket om at europeisk high yield nå handler til lavere rente enn amerikanske statsobligasjoner. Altså junk bonds handler til lavere rente og det er dette her

[28:28 - 28:44] og det er disse man girer opp. Det er dette her man driver og girer i i øyeblikket og det er ikke et likvid marked, det viste 2008, det fantes ikke likviditet. Altså obligasjoner som handlet for 80 den ene dagen kunne handle på 15 to dager etter. Men det som er

[28:44 - 29:00] spesielt i dag, jeg har fått en ganske interessant kommentar fra en leser på, vi sendte ut spørsmål for vi visste ikke om vi skulle legge ut denne episoden i helt tatt. Litt sånn innskutt episode. Og så kom det et spørsmål som jeg synes var egentlig ganske interessant. Vet jeg ikke helt hvor bra kilden er på

[29:00 - 29:16] den han henviste til da han legget til en YouTube video som var sånn insane som prøvde å selge gull. Men spørsmål, altså det han henviste til da er the everything bubble. Og det er litt interessant fordi det er noe man aldri har opplevd før at aksjer er dyr,

[29:16 - 29:32] eiendommen er dyr, obligasjoner er dyr, noen er dyr, alt er dyrt. Og i teorien, siden alt er annerledes denne gangen, så kanskje alt kan falle, kanskje obligasjoner og aksjer faller samtidig.

[29:32 - 29:48] Det er jo ikke godt å si egentlig. Du har jo tre ting her som du nevnte. Du har eiendom, som du nevnte, obligasjoner og aksjer. Av de, så er aksjer det som er mest likvid. Det er ingen tvil. Eiendom er ikke likvid når det faller.

[29:48 - 30:04] Det ser du nå. Jeg hørte om noen nå som prøver å selge bolig på et attraktivt område av Oslo, ikke langt fra her vi er nå. Har to visninger, ingen kommer. Ingen. Og det minner meg om, vi har snakket om min historie

[30:04 - 30:20] med dette tidligere. Dønn i likvid. Så går du til obligasjoner, statsobligasjoner, veldig likvide. Men hva har du gjort med statsobligasjoner når det har vært kriser i 87 og i 2008?

[30:20 - 30:36] Du dytter ned du dytter ned renten gjennom kvantitative lettelser. Det er ikke noe å gå på. Rentene er allerede så lav at du har ikke noe å gå på. Du kan kjøre negativt, men det manner ikke. Men det er statsobligasjoner.

[30:36 - 30:52] Alle andre obligasjoner, snakk om high yield, blir helt likvid. Joken her er jo Bank of Japan, Fed, alle er størsteholderen av japanske ETF'a, Bank of Japan. Størsteholderen av amerikanske

[30:52 - 31:08] statshjelp, Fed. Før var det Kina. Kina er ikke lenger størsteholderen. Så det spørsmålet er, ok, kan et marked som det kollapser hvis det er Fed sitt på 80%? Men greiene er at tidligere, man har sagt innenfor finans og brukt et sånt

[31:08 - 31:24] ordtak om man vil, at den eneste freelanse du får, det er diversifisering. Altså manner det at du får senket risikoen din ved at du har flyttet penger. For eksempel i eiendom, du har ikke alltid aksjer, du har ikke alltid obligasjoner, ok, så du har

[31:24 - 31:40] en diversifisering. Som oljefondene gjør det. Ja, faktisk. Akkurat som oljefondene gjør, og det er en veldig interessant artikkel i dag av Ter Egstad i DN, som jeg synes var veldig god, må jeg si, altså hvor han sier at hvis vi skulle få en situasjon like

[31:40 - 31:56] 2008, eller gud forbi 87, så vil utfallet være katastrofalt for oljefondene, fordi det er ikke tilførsel av kapital, og vi har allerede mer aksjer enn det vi noen gang har hatt tidligere, så effekten vil bli helt enorm. Og det er helt riktig, men det får vi

[31:56 - 32:12] håpe at norske folk er klare for. Tror jeg ikke de er, men det er greit nok. Men problemet i dag er da at du har ikke diversifiseringseffekten lenger. Den eksisterer ikke, for det første er at hvis den eksisterer, så er det illikvid. Men den eksisterer ikke, og hvorfor

[32:12 - 32:28] eksisterer den ikke? Jo, fordi myndighetene gjennom sentralbankene har tvunget ned renten og tvunget alle investorerne inn i en aktive klasse, og det er aksjer. Så nå sitter alle i samme båt. Så synker

[32:28 - 32:44] den båten, så har du et problem. Det er ikke noe livbøy der, det er ikke sant, du kan hive deg etter noen statsobligasjoner og henge på de, men du får ikke den der effekten som du fikk i 2008, ved å sitte på statsobligasjoner som suser opp i verdi, den får du ikke, og demper på en måte fallet,

[32:44 - 33:00] altså porteføljmessig fallet ditt. Den får du ikke lenger. Du kan heller ikke forvente at eiendom skal holde seg i verdien, for det er en illikvid illikvid aktive aklasse som folk trekker seg ut av når det ser usikkert ut.

[33:00 - 33:16] Så nå har man liksom tvunget inn, og jeg kan love deg, de som ikke kommer til å ta på seg ansvaret for dette her, det er finanspolitikere og sentralbanksjefer, de kommer ikke, når de er der, de kommer jo bare til å riste på skuldrene og si, ja, sånn er det.

[33:16 - 33:32] Det er jo snakk om altså noe med ny sentralbanksjef i USA. Det har vært mye snakk om den der regelen, tynn til det. Hvilken? Det er en sånn modell for ansløk, hva de mener sentralbank

[33:32 - 33:48] raten burde være. Og det viser jo at det ser ut som at rentene er kunstig lav nå, med et par prosent. Ja, det kommer an på hvilke målstakker,

[33:48 - 34:04] ikke sant? Du har ikke inflasjon. Altså, inflasjon har jo skuffet hele veien. Det er jo ikke nødvendigvis aktieverdier man har forsøkt å få opp, man har prøvd å få opp inflasjonen og styrke veksten ved disse kvantitative lettelsene. Det har

[34:04 - 34:20] man ikke klart før. Nå nylig, nå ser vi tegn til at veksten, at det er vekst, men samtidig er inflasjonen, den skuffer. Så for alle de dollarne, milliarder på milliarder av dollar som er skuffet inn her,

[34:20 - 34:36] så det ene som man har gjort, det er å få å heve aktiekurser til nivåer som veidsettes, som man har knapt sett makene til. Det er det vi har klart å få ut av det. De har jo forhindret en depresjon. Ja, altså, initielt

[34:36 - 34:52] så er jeg veldig enig, jeg synes det er helt riktig å gjøre det. Helt initielt så var det selvfølgelig riktig å trokke til, for man hadde ikke noe, altså i verste perioden av finanskrisen så var man helt avhengig av at noen grep inn. Så det var absolutt helt riktig å gjøre,

[34:52 - 35:08] men den, den, hvorfor man skal øke velstanden, altså til finansinvestorer på bekostning av vanlige skattebetalere etterpå, det, det må jeg innrømme at der,

[35:08 - 35:24] der har jeg vondt for å se, for å se årsak. Altså, hvorfor, hvorfor en alminnelig skattebetaler skal skal betale dyrt for at finansinvestorer skal bli rikere. Det, det er, det er,

[35:24 - 35:40] det er liksom stoppere for meg. Tror du når vi snakker om, vi ser tilbake i tredje våren liksom, og så ser vi tilbake på Asiakrisen, kommer jeg over, dot.com, Jeg ser på Asiakrisen, hvor er vi nå? Vi er tatt igjen halvparten. Ikke sant? Folk tror at det er bare,

[35:40 - 35:56] Ja, i Asia. Ja, altså se på Japan. Ja. Du tenkte på Asiakrisen i 97 da, kanskje? Ja. Akkurat, ok. Du tenker på Japan. Jeg tenker på Japan. Indexen i Japan. Ja, ja, absolutt. Altså folk tror at det er bare å sitte på aksjer så går det bra etter noen få år.

[35:56 - 36:12] Ok. Det er 27 år nå, siden du har fått tilbake halvparten. Fantastisk. Men hva er egentlig, hva er egentlig lærpengen? Hva du sitter igjen med nå? Når du sitter og ser i dag, og hele greia føles som

[36:12 - 36:28] man lever på kreditkort, gjeld, eller et eller annet. Altså, det bare, verden føles i ubalanse nå. Ja, altså, det du sitter igjen med og lærte om, er at i hovedtrekk så gjentar historien seg. Det vil den gjøre.

[36:28 - 36:44] Altså, det finnes en anatomi innenfor finansmarkedet, som delvis kommer av bonusstruktur og andre ting, som gjør at det samme vil gjenta seg. Altså, ta for eksempel rett etter en,

[36:44 - 37:00] normalt sett så vil jeg ha målt noe rett etter en krise. Etter en krise så har man fått erfaring. Aktørene som var der fikk masse erfaring, men de har blitt mer risikoaverse, eller de er ikke så

[37:00 - 37:16] villige til å ta risiko, fordi de har sett, they've looked into the abyss, de har sett ned i det svarte hullet. Så de er mindre risikovillige enn de var før, og det er helt naturlig. De har også fått mer kunnskap om hva skjedde

[37:16 - 37:32] og hvordan de kunne unngå det, så de er mindre villige til å ta risiko. Investorene er også mindre villige til å ta risiko. Men så, etter hvert som vi fjerner oss fra diabetes, så kommer det til nye aktører, som ikke var

[37:32 - 37:48] vane på dette her. Og så får du et sånt generasjonsskifte fra de som er blitt mindre risikovillige, til de som aldri har sett risiko før, og som vil ta risiko. Og hvem er det? Jo, det er typisk. Det er forvaltere, det er tredjere, det er også

[37:48 - 38:04] meglere. Felles for disse tre er at når det virkelig går gærent, så er det ikke de som taper pengene. Men når det virkelig går bra, så er det de som tjener mye penger, for de har bonuser, ikke sant? Bonusene er jo ikke sånn. Og så se på de store

[38:04 - 38:20] skandalene med tredjere. Ta for eksempel Jérôme Curvielle i Sosieté-General. Han tjente jo fantastisk mye penger for i Sosieté-General året før det gikk helt gærent. Og fikk en kjempebonus. Kveko Adoboli for UBS, samme, tjente

[38:20 - 38:36] veldig mye penger. La oss gå til Norge. Philip Hecker, som du antagelig sikkert har hørt om, som var i DNC, sammen med en kars som heter Folk-Jørgen Jørgen Grüneke, tjente fantastisk

[38:36 - 38:52] mye penger. Helt interessmalt, og så hekk rent i fengsel. Ikke sant? Han tjener vanvittig, og så smeller det året etter. Skjuler tapene. Hvordan var det? De to du ikke klarte å uttale. Du synes du har forslag der du skal si det.

[38:52 - 39:08] Jeg prøvde å huske hva han Grüneke heter. Var det rundt 78 eller? Jeg tror det var i den der perioden. I de periodene med opplåsning så har man tjent støk under skjule. Ja, så han Philip Hecker var

[39:08 - 39:24] en kjempestor trader. Han satt i DNC Oslo og tradet S&P Futures. Han var en av de største traderne der. Hva han gjorde da? Til slutt gikk det gærent. Hva han gjorde, han skjulte tapet? Ja, han skjulte tapet. Han var fransk,

[39:24 - 39:40] og når han kom inn om morgenen og folk på oppgjøret sa Philip du har svært tap fra i går, og han skrek til dem på fransk og ingen turte. Han var gullgutten, så ingen turte Når han skrek til deg så var det Nei vel, så turte ikke å si

[39:40 - 39:56] mer om det. Og kreditkassen som nå er en del av Nordea, de hadde jo en valutatreder han skal ha sin dropp på å nevne navnet, men han som handlet punn mot dollar.

[39:56 - 40:12] Han var en av de største traderne i punn mot dollar i verden. Det gikk veldig bra, det gikk bra så lenge han var der, og så flyttet han, så dro han til en bank i USA og så etter det så kom han tilbake igjen til Norge og da begynte han å handle i stedet for å handle punnene, og der hadde han

[40:12 - 40:28] virkelig, han skremte vannet av hvilken som helst bank han hadde. Det var helt utrolig, brokeren ba han om en pris i punn så ville han for eksempel stille 50 55 glemme tallene foran der, og så ville noen si kan du ta 50 millioner punn på

[40:28 - 40:44] 50, kan jeg gi deg det, altså du kjøper på 50. Ja, sier han det kan jeg godt ta. Hva er den nye prisen inn? 50 55, sier han normalt sett så vil du da kanskje stille 48 53, stiller han ned, men han nei. Og så dundret engelske banke på

[40:44 - 41:00] så fikk han kanskje et par hundre millioner punn på den der i kursen og så ville brokeren si hva er prisen inn? Og så vil han stille opp han var, han klink her, så plutselig stiller han 60 65 og til slutt så vil en av de

[41:00 - 41:16] virkelig Lloyds eller Netwest eller Barclays og disse der tenker herregud han må vite noe, han vet et eller annet og så vil de begynne å kjøpe og så snudde han posisjonen sin. Ja, han var, altså han var gæren han bare sa nei, her stopper det men i hvert fall så går han den der returnen, det går ikke så

[41:16 - 41:32] bra med han når han er i New York og så kommer han tilbake til Norge og da skal han handle yen, japanske yen, dollar yen. Og de japanske bankene de er ikke like lett skremte som engelskmennene for de japanske bankene de har mye nærmere forhold til Bank of Japan

[41:32 - 41:48] enn det de engelske bankene hadde til Bank of England når de hadde hatt å få litt hjelp så der endrer det med at noen må gjøre en deal med en japansk bank for å klare å få han ut og da forsvinner han med store tap. Så du har, men altså poenget mitt er at du må ikke betale for det, altså så lenge du har

[41:48 - 42:04] en sånn struktur i markedet hvor hvor du blir betalt for å være gæren det gjelder at du må betale for å være gæren og nå har vi gått fra, altså husk på hvis vi går, morsomt er det derfor hvis du går fra 87 da

[42:04 - 42:20] altså senere fra 87 du fikk asiakrisis i 97, du fikk long term capital i 98, altså det var et år mellom de, så fikk du så var det dot.com problemer to år senere og et år etter det

[42:20 - 42:36] så hadde du 9-11 og det er egentlig bare en marked som begynte i 2000, vart det til 2003, så hadde du 5 år til 2008 og nå har du hatt 9 år, altså. Så har du hatt 9 år nå og det betyr at du har byttet ut omtrent hele generasjonen med de som på en måte hadde erfaring, kunne

[42:36 - 42:52] forsto risiko og var litt risikoaverse med de som ser at her finnes det ikke risiko aldri sett risiko, det gjelder bare å gi gass. MIT-professor Andrew Lowe har skrevet om dette, han har, han publiserte en bok

[42:52 - 43:08] om dette her, altså den handler om animal spirits altså, hva skal vi kalle det på norska? Animal spirits, altså dyriske drifter da og hvordan mennesker i flokk, hvordan man reagerer på denne måten

[43:08 - 43:24] og hvordan slik at du får en sånn anatomi finansiell anatomi, som da endrer seg på denne måten fordi de som gir mest gass de forlanger de største bonusene ingen ser tapene fordi det egentlig går bare oppover

[43:24 - 43:40] ingen forstår risiko ingen bryr seg om risikoen lenger og det er ganske interessant fordi i forbindelse med at Thaler nå får Nobelprisen han får Nobelprisen for behavioral economics altså man anvender kombinasjonen

[43:40 - 43:56] av psykologi og økonomi så sier han we seem to be living dette er et intervju som Bloomberg gjør med ham i forbindelse med at han har fått tilrett Nobelprisen hvor de spør hva synes du om hvordan tingene er i dag og da svarer han

[43:56 - 44:12] we seem to be living in the riskiest moment of our lives and yet the stock market seems to be napping. Det er ganske godt sagt. Og så synes jeg en annen sitat fra David Harding som driver et 30 milliarder dollar

[44:12 - 44:28] hedgefond i London sa flere en gang people are long on self belief and short on experience det er det du har i dag. Folk har stort selvtillit men mangler erfaring det er liksom den jemne markedsaktøren

[44:28 - 44:44] i dag. Så hvis vi altså jeg sier jo ikke at markedet skal kollapse jeg aner ikke når og det svarte jeg på et spørsmål som DN stilte i forbindelse med 30-årsjubileet liksom når smelter det neste gang jeg har ikke peiling

[44:44 - 45:00] men poenget er at hvis vi setter opp markedsstrukturen vi må på en måte se hvor vi er i dette systemet og hvis vi ser hvor vi er så vil du se at nå nå er det snart bare gærninger igjen. Det er ikke de

[45:00 - 45:16] som håndterer risiko de har ikke betalt for å håndtere risiko de som viser til moderasjon de blir bare vippa ut ut av dette her ut av dette her systemet og så er det jo andre ting som vi er også nødt til å se på

[45:16 - 45:32] det er at det er liksom den markedsstrukturen vi har i dag altså hvis du går tilbake til 2008 da hadde du specialist på New York Børsen. Du hadde market maker i antall som sto på gulvet i tillegg hadde du market maker i alle store

[45:32 - 45:48] investeringsbanker så du hadde noen der til å supporte marketet hva har du i dag? Du har omtrent ingen market maker der ute virkelige market maker. Jeg vet ikke om noen av dem er igjen jeg vet ikke om noen av disse spesialistene er igjen

[45:48 - 46:04] men altså hvor er du enn i dag? Jo i dag har du masse servere, ikke sant? og det er kjedelig å vise så det viser heller noen som gestikulerer litt med det her, men altså personlige relasjoner når du satt og var en større aktør eller hadde store volymer

[46:04 - 46:20] så hadde du personlige relasjoner med for eksempel market maker i Morgan Stanley, Goldman Sachs UBS, overalt rett og slett, ikke sant? Altså Jefferies rett og slett over hele lina. Du kjente folk og du snakket med dem hele dagen på telefonen

[46:20 - 46:36] I dag så er det jo algoritmer som stort sett stiller prisene Prisen på norske oljeaksjer er påvirkes av oljeaksjer i alle andre steder så vi tenker på at hvis Statoil er

[46:36 - 46:52] et forhold der et solidt selskap men prisen på Statoil påvirkes av prisen på British Petroleum og alle andre oljeselskaper der ute og forsvinner, jeg kan love deg hvis prisen på oljeselskaper skulle gå svart i USA et øyeblikk så stilles det omtrent ikke

[46:52 - 47:08] priser i Statoil heller, fordi alle sitter og priser på basis av hverandre korrelasjoner som oppfattes ufattelig fort av algoritmer som de regner ut og vet hvor de skal prise Statoil i forhold til disse andre selskapene alt priser i forhold til noe annet så

[47:08 - 47:24] disse personlige relasjoner, det er ikke sånn at du kan ringe opp en market maker et eller annet sted og gi meg en pris for 2 millioner Statoil, du kan gjøre det på en god dag for all del, men hvis prispillene plusselig forsvinner så forsvinner det. Er det mulig å kjøre et scenario da?

[47:24 - 47:40] Noe som jeg nevnte svitt før, du har du har en dingdans i Oslo, men på New York-børsen så har du New York Stock Exchange, så har du Circuit Breaker da, som blir introdusert etter

[47:40 - 47:56] blekkmandi. Det er ment til å stoppe irrasjonalt salg. Du har tre level så level 1 er på 7% level 2 på 13% så hvis hele markedet, markedet som hele

[47:56 - 48:12] jeg lurer på om det er S&P det målet, tror jeg så hvis det faller mer enn 7% så holdtes aksjene i 15 minutter det er kanskje en gang, og så hvis det fortsetter å falle, så faller det mer enn 13 så holdtes det igjen 15 minutter

[48:12 - 48:28] og hvis det faller 20% så stenger det ut dagen. Så det her er jo for å forhindre at man skal ha et megafall, men spørsmålet er i en verden der alt kalkuleres og omkalkuleres kontinuerlig, hva skjer hvis

[48:28 - 48:44] bare level 1 trigges, et 7%-fadel som vil da syngeligvis være det verste fadelet ever med unntak av Black Monday, og at du får 15 minutter med bare stillhet. Søkerpløkkerne som du

[48:44 - 49:00] sa, de har jo de er jo forankret i et forsøk på å få normalitet tilbake i markedet og ikke at det bare skal være kaos og psykologi. Problemet er at i ta i 1987, så kalkulerte du marginen, altså med andre ord

[49:00 - 49:16] når folk hadde belånt posisjonene, så ble det kalkulert en gang for dagen, og du fikk en margin-call dagen etter, fikk du beskjed om hvor mye penger du måtte ha på måtte stille med, eller stenge posisjonen din, ok? I dag kalkuleres det i altid.

[49:16 - 49:32] Så bang, vi stenger etter 7%-fadel alle som da er out of pocket, altså hvor de trenger mer margin, får beskjed om å komme opp med pengene med en gang. Hva tror du skjer når da børsen altså hvis da børsen åpner ned etter de

[49:32 - 49:48] 15 minutterne så har du, ikke sant, konsekvensen av at du ikke kan stille mer penger, altså la oss si at du har ikke noen mer penger å stille, ja, ikke sant, du får ikke pengene dit fort nok, det betyr at du automatisk selges ut av posisjonen din.

[49:48 - 50:04] Ok, så det, så du kan se for deg at noen må ta imot dette her og de som da skal ta imot, altså være seg algoritmer eller noe annet, de er klare over det, de. De kommer ikke til å stille opp etter 15 minutter, altså med mindre de

[50:04 - 50:20] ser naturlig kjøping komme inn i markedet, så kommer de ikke til å være noen, fordi du har ikke disse som jeg sa, personal relationships, altså det er personlige relasjoner til noen, kan du gi meg en pris på noe? Den får du ikke. Og det er heller ingen selskaper der ute som sier at

[50:20 - 50:36] du, vi har veldig godt forhold til deg, så vi stiller opp for deg. Du trenger ikke være redd. Hvis det ikke er noe der, sånn, så stiller vi kapitalen vår fordi du er en god kunde. Finnes ikke lenger. Finnes ikke lenger. Og det de kaller fiduciary responsibility, hvor liksom man føler at vi har en forpliktelse

[50:36 - 50:52] overfor våre kunder, det har også blitt borte i dette her. Så det er, du kan ikke forvente at noen stiller opp, og når du da ser hvor få som faktisk lager priser, altså som stiller priser, de fleste tar priser på basis av andre kurser,

[50:52 - 51:08] eller det finnes noen få market maker der ute, men det er ikke nok. Så du kan si at systemet er mer, altså vi tror at det systemet er mer robust, men i realiteten vil jeg påstå at det systemet er blitt, altså sakte, men sikkert mer sårbart,

[51:08 - 51:24] og det har skjedd egentlig uten at vi har sett det. Ja, altså i 1929 så stod jo J.P. Morgan, John Pierpont Morgan, han originale Morgan, han stod jo bokstavlig talt ute på trappa og kjøpte aksjer, for å være en slags lender

[51:24 - 51:40] of last resort på en måte. Han stilte prisene til J.P. Morgan, altså investeringsbanken, bak det han gjorde. Det er det vi kaller firm, altså firm i selskap, commitment. Så han var da til at sentralbank på en måte da? Ja, eller han nei, han bare sa at vi stiller oss,

[51:40 - 51:56] ja, altså han klarerte i markedet, vi stiller kapitalen vår bak dette her. Men se til 2008 da, det var ingen som stilte opp og sa at vi stiller oss bak dette her, det var til slutt sentralbanken. Men det gikk en annen form, og da ble sentralbanken. Spørsmålet er hva skjer neste gang? Ja, men det er det jeg sier.

[51:56 - 52:12] For nå har sentralbanken, og vi kan avslutte med et til spørsmål fra en lytter som også er på gruppa på Facebook, og han sier, jeg kan dra opp spørsmålet, for det var ganske relevant for det her.

[52:14 - 52:30] Spørsmålet er da, hva er igjen i verdekassene til sentralbankene? For det at med en nedtur på, altså jeg så i dag en ganske stor trader skrive på Twitter, en institusjonell trader sier,

[52:30 - 52:46] hva sa han for noe? Markedet, han sa, people are actually in a minor panic because Euro stocks is down 0.7%. Og altså det var, jeg så det veldig mange kommentere at markedet var ned i det hele tatt i dag på grunn av Kina

[52:46 - 53:02] som også var et mystisk fall. Nei, Hong Kong tenker du på? Ja, Hong Kong, Kina. Og han sier den er 2%, plusselig ut av det blå et fall. Men da spørsmålet er, la oss si at det her fortsetter, la oss si at den nå begynner å falle helt uten

[53:02 - 53:18] grunn, helt uten en oppvisning i hvert fall. Hva er igjen i verdekassa til sentralbanken? For folk vil jo se til det med en gang. Altså det som er, er jo at sentralbanken, altså bråter ikke mer i penger og kommer inn og begynner å kjøpe. Tror du det? Nei, men jeg tror det skjer.

[53:18 - 53:34] Jeg tror ikke det skjer fort. Altså jeg tror det kan skje, altså jeg tror sentralbanken kan bli tvunget, men vil det stoppe fra at det faller og folk taper penger? Nei. Altså sentralbankene er ikke der for å demme opp for idioter

[53:34 - 53:50] altså. Det er ikke derfor vi har sentralbanker, selv om man ikke har hatt det uten, altså etter de siste årene, kunne rett og slett kunne tro det. For det er sånn de opptrer, ikke sant? Hver eneste turbulens i markedet så kommer sentralbanken inn og kjøper, og det er det folk tror

[53:50 - 54:06] også. Men poenget er at altså vi snakker jo om vi snakker om Black Monday i dag, og derfor så blir jo denne her liksom konteksten av det vi sier, det høres jo veldig negativt ut. Jeg har ikke, igjen jeg har ikke noe syn på hvor markedet skal. Jeg bare sier at markedet er mer sårbart i dag

[54:06 - 54:22] enn det har vært på fryktelig mange år, og det er på mange måter mer sårbart. Altså husk på i 1987 så hadde det også et elektronisk handelssystem på New York Børsen det kalte SuperDOT. Og det kunne ikke ta imot alle ordrene, slik at det

[54:22 - 54:38] ble forsinket, det ble store forsinkelser i oppdateringen fra New York Børsen, og det ga blant annet oss en mulighet til å tjene mye penger i de påfølgende dagene. Så, men da hadde du et system både med

[54:38 - 54:54] spesialister og med market maker som stod herskar av det, det var 500 av dem, bare i Chicago som var villige til å ta den andre siden av en handel altså hvor du i hvert fall fikk en pris. I dag har du ikke det, og det så du veldig godt blant annet 15

[54:54 - 55:10] januar i 2015 med Sveitserfrangen skjermene gikk svart det var jo ikke en pris der, og du så du under det flash crash, priserne forsvant ut av systemet, du så du. Bokstavlig talt sluttet folk å kåte priser.

[55:10 - 55:26] Fullstendig, fullstendig sluttet de å kåte priser, og jeg tror du og jeg snakket om det her, ja det gjorde vi ved siste sending, da hadde akkurat tyrkiske lire falt 6% den der i morgen, samme skjedde der. Der var det flere banker som, nei de bare skrudda systemen sine, ville ikke være med på

[55:26 - 55:42] dette der i det hele tatt. Så det er ingen risikovillighet der ute, det er ingen som føler at de har en eller annen form for obligation som, hva heter det for noe? Forpliktelse. Forpliktelse for investorene til å gjøre noe. Og dermed, og du har

[55:42 - 55:58] ingen personlige relasjoner slik at du kan håpe at noen stiller opp for deg, når du trenger å komme ut. Det er det du må huske i dette markedet her. Men, altså, som i 2000 i 2007 og begynte så med 2008

[55:58 - 56:14] så hadde du en totalt mispriced asset det var en, et aktiva som var fullstendig feil priset det var kjempebillig og det samme har du i dag, det er ikke det samme aktiva i 2007-2008 i det vi gikk inn i den krisen

[56:14 - 56:30] var CDS-kontrakter altså det at du kunne beskytte deg mot mot tap, altså konkurser, altså tap av obligasjoner det var latterlig lav prissett det var helt idiotisk lav prissett

[56:30 - 56:46] og folk overså det i stedet var de selgere av det når de burde vært kjøper av det men, altså, den gode nyheten er at i 2017 så har du også en ridiculously low priced asset nemlig voldtalitet, men alle er selgere av den, alle er selgere av voldtalitet

[56:46 - 57:02] ingen er kjøper av det, så voldtalitet steg, altså viksten steg 15% i går det var jo ingenting som skjedde i USA i går som skulle tilsi det men, bom, så er den opp 15% altså, det jeg sier er at her finnes det muligheter det fantes muligheter i

[57:02 - 57:18] i i 2007, det fantes også muligheter i 1987, det er bare at det er litt det er andre muligheter hver gang så du må på en måte være litt våken og helst være i forkant for du kan glemme det når først ting

[57:18 - 57:34] når alt står i brand, så står det i brand men det finnes ting du kan gjøre, så det er jo ikke det er ikke som fremtiden er mørk, det er bare du har mulighet til å gjøre noe med det hvis du har behov for det eller ønsker det, så har du mulighet til å beskytte deg mot de verste tenkelige utfallene

[57:34 - 57:50] for de oppsjoner er det omtrent det eneste som vil beskytte deg mot for eksempel, altså skulle man få en Black Monday om igjen, kursene åpner altså hvis du hadde hatt 5% stopplås på en norsk aksje den 19. oktober, for det første ble den ikke utlåst

[57:50 - 58:06] den 19. oktober, for der skjedde ingenting men den 20. etter at USA hadde falt på kvelden så åpner noen aksjer, av de største aksjene i Norge, åpner ned 30% så stopplåsene blir ikke utført 5% ned fra forregående dagskurs

[58:06 - 58:22] det blir utført 30% ned mens hadde du hatt en oppsjon så hadde du hatt retten til å selge der oppe så det spiller ingen rolle for deg om det er en gap move ned så poenget mitt er at det finnes muligheter, det finnes en aktive klasse som fortsatt er billig, som er helt utrolig billig

[58:22 - 58:38] og som alle har kjort altså alle har solgt den mens de burde ha kjøpt den, og det har valgt retthet Tror det er en ganske bra opprønning avslutning av denne episoden som visst har vært ganske depressiv jeg var ikke egentlig forplett på det

[58:38 - 58:54] det var ikke meningen å gjøre den depressiv jeg synes jo egentlig det var en røft dag ja, absolutt, 20 var en røft dag og vi handlede det gikk så fort når vi drev å handle at vi hadde jo problemer å avstemme posisjonene våre

[58:54 - 59:10] for det gikk så fort så vi ble sittende langt ut på natta langt ut på morgentimene med å prøve å finne ut posisjonene våre hjem, få noe søvn, og så tilbake igjen den gang åpnet man børs klokke 10 og da stilte vi jo market maker kurser i aksjer

[59:10 - 59:26] men vi var mest aktive på kvelden da ingen andre i Norge stilte priser og vi gjorde det jeg tror faktisk at fallet i dollar var veldig mye større på flashkarset altså det dollar tape hvis du da tar fra

[59:26 - 59:42] topp til bunn hvis jeg husker riktig så var det 4000 milliarder kroner ja, det er mulig som var det teoretiske tape som er vesentlig men kan jeg bare si en ting om dollar mens jeg husker det fordi du mynte meg på det

[59:42 - 59:58] alle driver og snakker om hvor mye det amerikanske aksjemarkedet har steget i år og Trump forærer noe av hele greia men hvis du justerer for dollarfallet så er markedet omtrent flatt og så hvitt det er opp

[59:58 - 01:00:14] priser i amerikanske markeder er kroner så er det dårlig ja, ikke sant? da har du ikke fått noe avkastning ut av det sånn at Trump går og snakker om hvor fantastisk dette markedet har vært, juster for verdifallet i dollar men hvis du fighter en valutakrig så vinner han jo

[01:00:14 - 01:00:30] hvis du fighter en valutakrig så? taperen vinner jo svakere valuta er jo bedre ja, altså jeg har en valutakrig og han har jo for hvem? for eksportindustrien din? ja, for eksportindustrien er det for import

[01:00:30 - 01:00:46] industrien din? ikke så bra så USA vil ha en svak valuta ja, det er veldig mange land mange land som gjerne vil ha en svak valuta ut fra det, men du kan si at når du da er amerikaner og skal på ferie så er det ikke like hyggelig

[01:00:46 - 01:01:02] på den måten da kommer du opp til Tromsø, jeg vet ikke hva en halv liter koster i Tromsø, men mye mindre enn i Oslo jeg husker det var priskrig på visk en gang det var helt fantastisk, ute på byen det er ikke i Oslo man tror ikke man kunne ha det en gang

[01:01:04 - 01:01:20] da tror jeg vi runder av på noe som kan minne om positivt i alt det her, negativiteten fra den verste dagen positivt er at det finnes det finnes lys i enda av tunnelen her, det finnes noe du kan gjøre hvis du ønsker det

[01:01:20 - 01:01:36] da avslutter vi med en liten samtale med Erik Hansén fra IG Markets og igjen, jeg antar hvis du har lyst til å si hei til Peter og være med på tredje kvelden til IG Markets eller bare å gå inn på Facebook-gruppa våre

[01:01:36 - 01:01:52] som er Tid er penger eller lese i beskrivelsen av podcasten så er det over til Erik Hansén i IG Markets kunder som handler via IG kan gjøre det på flere måter kan de ikke det?

[01:01:52 - 01:02:08] det her er jeg ikke helt sikker med du kan bruke flere handelsplattformer veldig mange i Norge bruker Infront for å monitore markedet er det ikke produkter av Infront eller må man bruke MSA? det stemmer at vi har

[01:02:08 - 01:02:24] olike plattformer vi erbjuder ikke Infront utan våre mer avanserede plattformer som vi erbjuder våre kunder heter blant annet Pro Real Time og MT4, MyterTrader 4 så MT4 er

[01:02:24 - 01:02:40] equivalent av Infront, altså det ser ganske lekt ut for folk er forvant til å forholde seg til et program ja, det er nedladningsbar plattform som du ladder ned på dator og installerer dok skal jeg ikke gjemføre med Infront men

[01:02:40 - 01:02:56] jeg skulle si at de fleste av mine kunder som krever litt mer avanserede verktyg, litt mer charts litt mer teknisk analys litt mer funksjoner de gillar

[01:02:56 - 01:03:12] å handle i Pro Real Time og jeg skulle si at det er et suverent verktyg men om man bruker DMA produkter kan man ikke handle i flere plattformer da? det er litt olikere der det beste er egentlig at man ringer inn til sin kontaktperson på IG

[01:03:12 - 01:03:28] og beretter hvilke produkter og marknader man handler så tar vi fram en skredd og sydd løsning for kunden ok, men det finnes et API det finnes API også om man har egne system og vi koppler opp seg på IG og det er veldig enkelt

[01:03:28 - 01:03:44] man kan gjøre det ekstremt avanseret og alle traders har ulike strategier og handler på ulike sett og vi erbyrer et flertall ulike plattformer og typer men når du kom hit så drev du å trade da på telefonen din?

[01:03:44 - 01:04:00] ja, uten å gå i detaljkode på meg hvordan programmerer du da? det er IG-appen på mobilen man kan søke på IG Trading Iphone eller Android og da har du en applikasjon på mobilen

[01:04:00 - 01:04:16] som er synkroniseret med alle våre andre plattformer så at, æven om du tar dine posisjoner i MT4 eller ProRealTime eller via hemsiden så kan du monitore alt via din telefon så alt er sammenkopplet